ストラクチャードファイナンス

ストラクチャードファイナンスとは

ストラクチャードファイナンスとは、プロジェクトファイナンス、オブジェクトファイナンス、証券化、PPP/PFI等の金融プロダクトを包括的に示したもので、仕組み金融とも言われております。

お客さまには、対象プロジェクトやアセットから生じるキャッシュフローに着目したファイナンス手法の活用により、大規模な資金調達やリスクコントロールが可能となるといったメリットがあります。

DBJは、2008年10月の民営化(株式会社化)以降、多様化・グローバル化する日本企業のお客様のさまざまなニーズにお応えすべく、DBJの特性を最大限活かしつつ、国内外においてさまざまな金融プロダクトおよび最適なファイナンス手段(シニアローン、メザニンローン、エクイティ等)を提供し、お客様を全面的にサポートしています。

プロジェクトファイナンス

エネルギー、インフラ分野におけるこれまでの豊富な実績を活かし、主に大規模プロジェクトにおいて、特定企業の信用力や担保価値に依拠しない、対象プロジェクトのキャッシュフローに依拠したファイナンス手法を提供し、お客様の資金調達及びリスクコントロールをサポートしています。近年では、太陽光発電やバイオマス発電といった国内の再生可能エネルギー発電設備にかかるプロジェクトファイナンスのアレンジやファイナンス業務に加え、海外のエネルギー、インフラプロジェクトへのファイナンス業務も積極的に行っています。

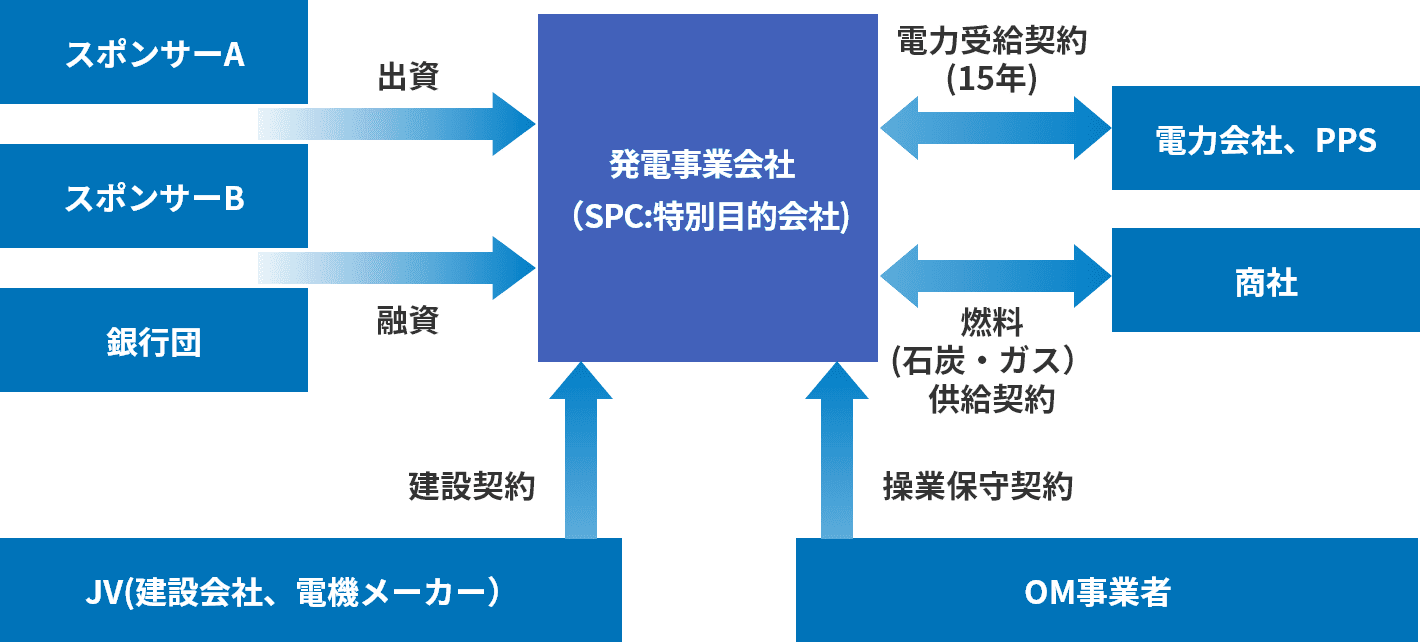

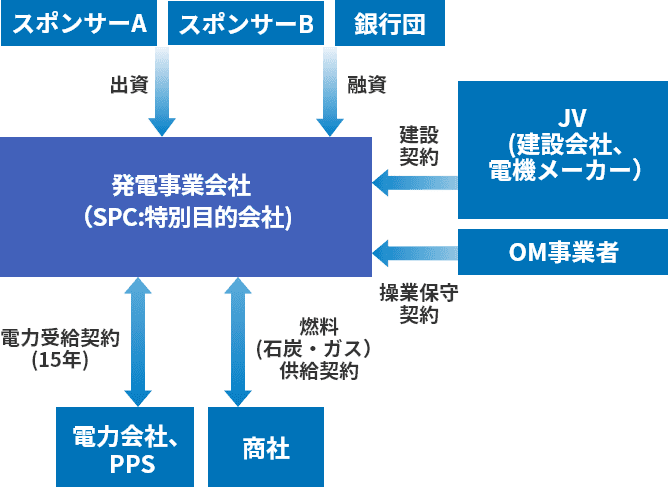

スキーム:プロジェクトファイナンス 発電プロジェクトの例

【補足:発電事業会社(SPC:特別目的会社)を取り巻く流れ】

- スポンサー・銀行団:出資・融資を行います

- JV(建設会社、電機メーカー):建設契約を締結します

- OM事業者:操業保守契約を締結します

- 商社:石炭・ガス供給契約を相互に締結します

- 電力会社、PPS:電力需給契約(15年)を相互に締結します

オブジェクトファイナンス

船舶、航空機、鉄道車輌等のそれぞれのアセット特性に応じて、対象アセットから生じるキャッシュフローに着目した最適なファイナンス手法を提供することで、お客様の資金調達及びリスクコントロールをサポートしています。

DBJ証券株式会社

金銭債権の将来キャッシュフローに着目した金銭債権流動化・証券化や、特定の事業から生み出される将来キャッシュフローを返済原資とする事業証券化等のファイナンス手法を提供し、お客様の財務戦略や最適な資金調達の実現をサポートしています。

DBJグループは、投融資機能を補完する証券子会社を有しています。オルタナティブ商品分野を中心に最適な資金調達のサポート、資金運用機会を提供し、多様なニーズに柔軟に対応しています。

詳細については「DBJ証券株式会社(別ウインドウで開く)」をご覧ください。

PPP/PFI

DBJは、1999年の「PFI 法」※成立以降、数多くのPFIの実績を積み重ね、業界のリーディングプレイヤーとして取り組んで参りました。

近年では、空港分野におけるコンセッション方式のPFIの実績も積み重ねており、そのような活動を通じて蓄積したノウハウに加え、公共セクターとの強いリレーションを活用し、国内外においてお客さまの課題解決に向けたさまざまなサポートを行っています。

※「民間資金等の活用による公共施設等の整備等の促進に関する法律」

関連情報

-

金融サービス

- 中長期融資

- ストラクチャードファイナンス

- アセットファイナンス(不動産)

- シンジケート・ローン

- ABL

- DIPファイナンス

- 危機対応業務

- メザニンファイナンス

- LBO/MBO

- エクイティ投資

- 協働ファンド

- 特定投資業務

- DBJサステナブルソリューション(別ウインドウで開く)

- DBJサステナビリティ評価認証融資

- DBJ-対話型サステナビリティ・リンク・ローン

- DBJ Green Building認証

- DBJビジョナリーホスピタル制度

- 地域緊急対策プログラム

- M&Aアドバイザリーサービス

- スタートアップサポート

- イノベーション創造サポート

- 公有資産マネジメント

- サステナビリティ経営支援ツール

- アセットマネジメント