DBJサステナビリティボンド(発行日:2019.10.2)

DBJは、本債券の発行代わり金が対象アセットに充当されるよう管理します。本債券が償還されるまでの間は、DBJは本債券の発行代わり金を対象アセットに充当します。充当される前の発行代わり金については、DBJの管理下で現金又は短期流動性資産に充当されます。

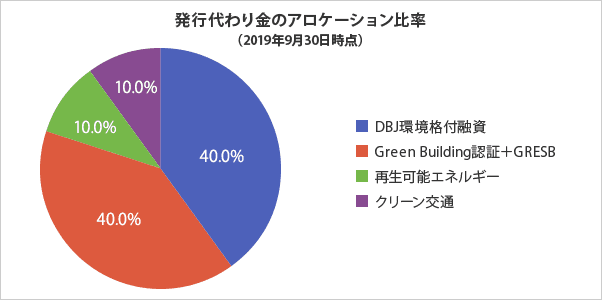

2019年10月2日付で発行されたDBJサステナビリティボンド(以下、「本債券」)では、下記で定義する「対象アセット」に対して債券の発行代わり金を充当します。

「対象アセット」とは、第三者評価機関であるSustainalytics PTE LTDから取得したオピニオン(PDF 597KB)に基づき、以下の①乃至⑤が該当します。なおファイナンスはリファイナンスを含みますが、現存のDBJサステナビリティボンド(第56回MTN、第63回MTN、第70回MTN、第74回MTN)の対象アセットを含んでおりません。

-

①

DBJ環境格付融資によりC以上の格付が与えられた企業に対するファイナンス

-

②

DBJ Green Building認証により「3 Stars」以上の認証が与えられた物件の取得等に関するファイナンス

-

③

GRESB最高位の「Green Star」を取得したREIT、不動産、事業法人向けのファイナンス

-

④

再生可能エネルギー分野へのファイナンス

-

⑤

クリーン交通関連分野へのファイナンス

本債券に関する情報開示は以下の通りです。

2019年10月31日時点で、本債券の発行代わり金は全額充当済です。なお、リファイナンス比率は100%となっております。

本債券の発行代わり金の充当先である対象アセットの詳細は以下のリンクをご覧ください。